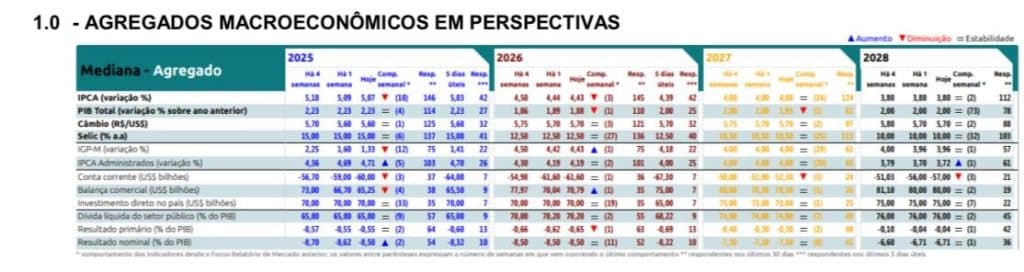

As projeções do mercado para a inflação em 2025 recuaram pela décima semana seguida, segundo o Relatório Focus divulgado pelo Banco Central nesta segunda-feira (4). A estimativa para o IPCA no ano passou de 5,09% para 5,07%.

Já a mediana para o câmbio em 2025 ficou em R$ 5,60.

A projeção do PIB também permaneceu em 2,23% pela quarta semana consecutiva.

Enquanto isso, a previsão para taxa básica de juros neste ano ficou em 15% pela sexta semana seguida.

EDUCAÇÃO FINANCEIRA

– Um Pouco sobre a Cryptomoeda Solana

A Solana é uma plataforma blockchain de código aberto criada para hospedar aplicações descentralizadas (dApps) e contratos inteligentes (smart contracts), de maneira rápida e eficiente.

– Criptomoeda nativa: SOL

– Lançamento: 2020

– Fundador: Anatoly Yakovenko (ex-engenheiro da Qualcomm)

– Destaque: altíssima performance, com milhares de transações por segundo (TPS)

A Solana utiliza uma combinação única de tecnologias:

– Proof of History (PoH)

Um dos diferenciais. É um relógio criptográfico que cria uma linha do tempo para eventos na

blockchain, facilitando a verificação das transações em ordem.

Exemplo: Em vez de esperar confirmação de blocos (como no Bitcoin), o PoH já organiza a ordem, acelerando o processo.

– Proof of Stake (PoS)

Sistema de validação por meio de staking, onde usuários “travam” SOL para participar da segurança da rede e receber recompensas.

A criptomoeda SOL é usada para:

– Pagar taxas na rede

– Participar do staking

– Comprar NFTs e interagir com dApps

– Exemplo prático:

Um investidor pode adquirir SOL e fazer staking diretamente pela carteira Phantom, ganhando recompensas anuais por ajudar a manter a rede.

– Atualizações recentes (até 2025)

Fire Dancer: novo cliente para tornar a rede ainda mais rápida e resiliente.

Integração com Visa e Shopify para pagamentos com stablecoins na rede.

Expansão em RWA (Real World Assets): uso da rede para tokenizar ativos reais.

Conclusão

A Solana é uma blockchain promissora, voltada para alta performance e baixo custo. É especialmente atrativa para projetos de NFTs, jogos Web3 e DeFi. No entanto, como todo investimento em criptoativos, envolve riscos e requer análise cuidadosa.

ANÁLISE DAS AÇÕES DO BANCO DO BRASIL

Indicador Valor Estimado

Preço/Lucro (P/L) ~5,0x

Preço/Valor Patrimonial (P/VPA) ~0,9x

ROE (Retorno sobre o Patrimônio) ~18%

Dividend Yield entre 7% e 10% a.a.

Lucro Líquido (2024) R$ 35 bilhões

Patrimônio Líquido > R$ 200 bilhões

– Indicador Valor Estimado

Índice de Basileia > 17% (boa saúde financeira)

Interpretação dos Indicadores

– P/L baixo (~5x)

O investidor está pagando 5 vezes o lucro anual por ação — um valor considerado barato para o setor bancário. Indica que o mercado pode estar subvalorizando a empresa.

– P/VPA menor que 1

A ação está sendo negociada abaixo do valor contábil da empresa. Pode ser uma oportunidade de compra, desde que os fundamentos estejam sólidos.

– ROE alto (~18%)

Mostra que o banco é eficiente em gerar lucro com o dinheiro dos acionistas.

– Dividend Yield atrativo

Ótima escolha para investidores em busca de renda passiva. O Banco do Brasil tem tradição de bons dividendos, superiores à média do setor.

– Conclusão: Vale a pena investir?

Depende do seu perfil:

– Investidor de valor (value investing): pode ver BBAS3 como uma ação barata e lucrativa, ideal para dividendos e crescimento no longo prazo.

– Investidor conservador: deve considerar os riscos de interferência política, apesar dos fundamentos sólidos.

Elaborado por Kelliton Rodrigues/Gestão de Pessoas/Folha de Pagamento

Quer acompanhar as principais notícias de Economia, Política e Negócios de Mato Grosso? Clique aqui e entre no grupo